美国加密货币 ETF 市场迎来重要转折。美国证券交易委员会(SEC)已正式批准加密 ETF 采用实物申购与赎回机制,大幅提升了市场流动性和交易效率。同时,一项被视为里程碑的加密 ETP 通用上市标准也正在酝酿之中,或将在 60 天内落地,为加密资产进入 ETF 市场开辟新通道。

SEC 批准加密 ETP 实物申赎

7 月 30 日,SEC 批准加密 ETP(交易所交易产品)采用实物申购与赎回机制。

图:SEC 批准加密 ETP 实物申赎机制

此前,比特币与以太坊现货 ETF 采用现金申赎机制:授权参与者需先交付现金,再由发行方购入加密资产。这种模式存在成本高、结算延迟、市场滑点风险大等问题。

实物申赎机制下,授权参与者可直接交付比特币或以太坊,以创建或赎回 ETF 份额。这一改变将:

- 降低交易成本

- 提高一级市场流动性

- 缩短结算周期

- 吸引更多机构资金入场

SEC 主席 Paul S. Atkins 表示,此举将为投资者提供更高效的工具,并推动建立更理性和透明的加密监管框架。

分析师 James Seyffart 认为,比特币和以太坊 ETF 已率先采用实物申赎,未来竞争币 ETF 很可能从一开始就引入这一机制。

图:竞争币 ETF 审批预期

与此同时,SEC 还批准了其他配套措施,包括:

- 混合型比特币与以太坊现货 ETP

- 特定比特币现货 ETP 的期权交易

- 提高期权合约持仓限额至 25 万张

这些举措进一步丰富了市场工具。

加密 ETP 通用上市标准或将出台

除了运作机制的改进,加密 ETP 的上市通道也迎来重大优化。

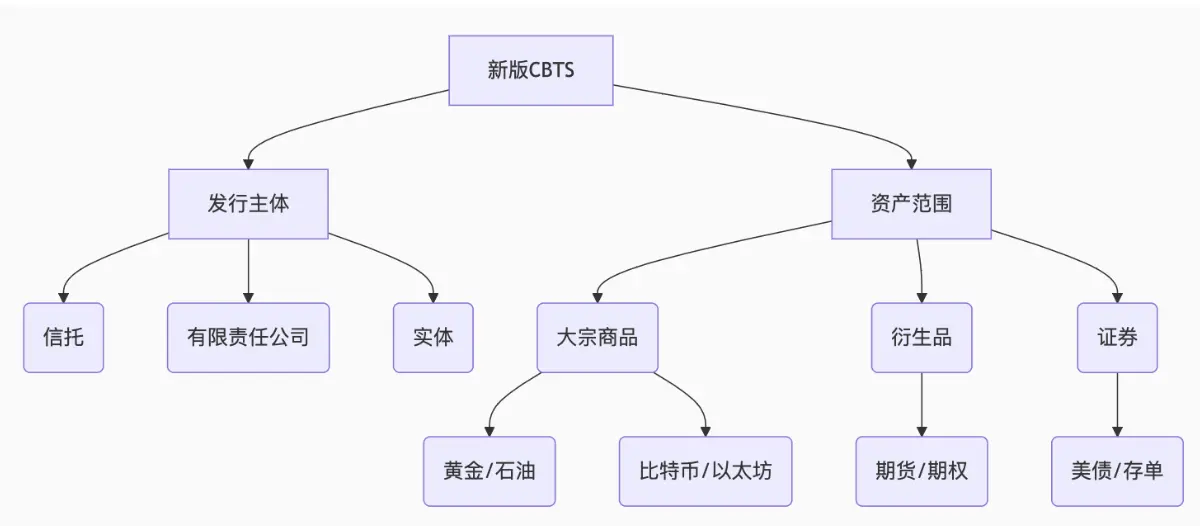

Cboe BZX 近日向 SEC 提交了对 Rule 14.11(e)(4) 的修订提案,拟确立商品基础信托份额(CBTS)的通用上市标准。

图:CBTS 通用上市标准示意

核心变化包括:

- 突破单一商品限制:允许 ETF 同时持有多种资产,如黄金、原油、比特币、以太坊等。

- 多类底层资产:涵盖期货、期权、掉期、证券及现金等。

- 统一上市流程:取代过去“一币一审”的繁琐模式,大幅缩短审批周期。

通道路径主要有三类:

- ISG 市场交易:资产在跨市场监控小组成员市场交易,确保透明度。

- DCM 合约交易 ≥ 6 个月:资产期货合约在 CFTC 监管的合约市场(如 CME)连续交易半年以上。

- ETF 净值占比 ≥ 40%:资产在某已上市 ETF 中的净值占比达 40% 以上。

此外,新规还强化了透明度与风险控制,要求发行人每日披露净资产值、持仓及交易量等核心信息。

目前,该提案正处于公众评论阶段,最快将在 60 天内落地。

谁将是最大受益者?

若新规顺利通过,市场格局将出现显著变化。

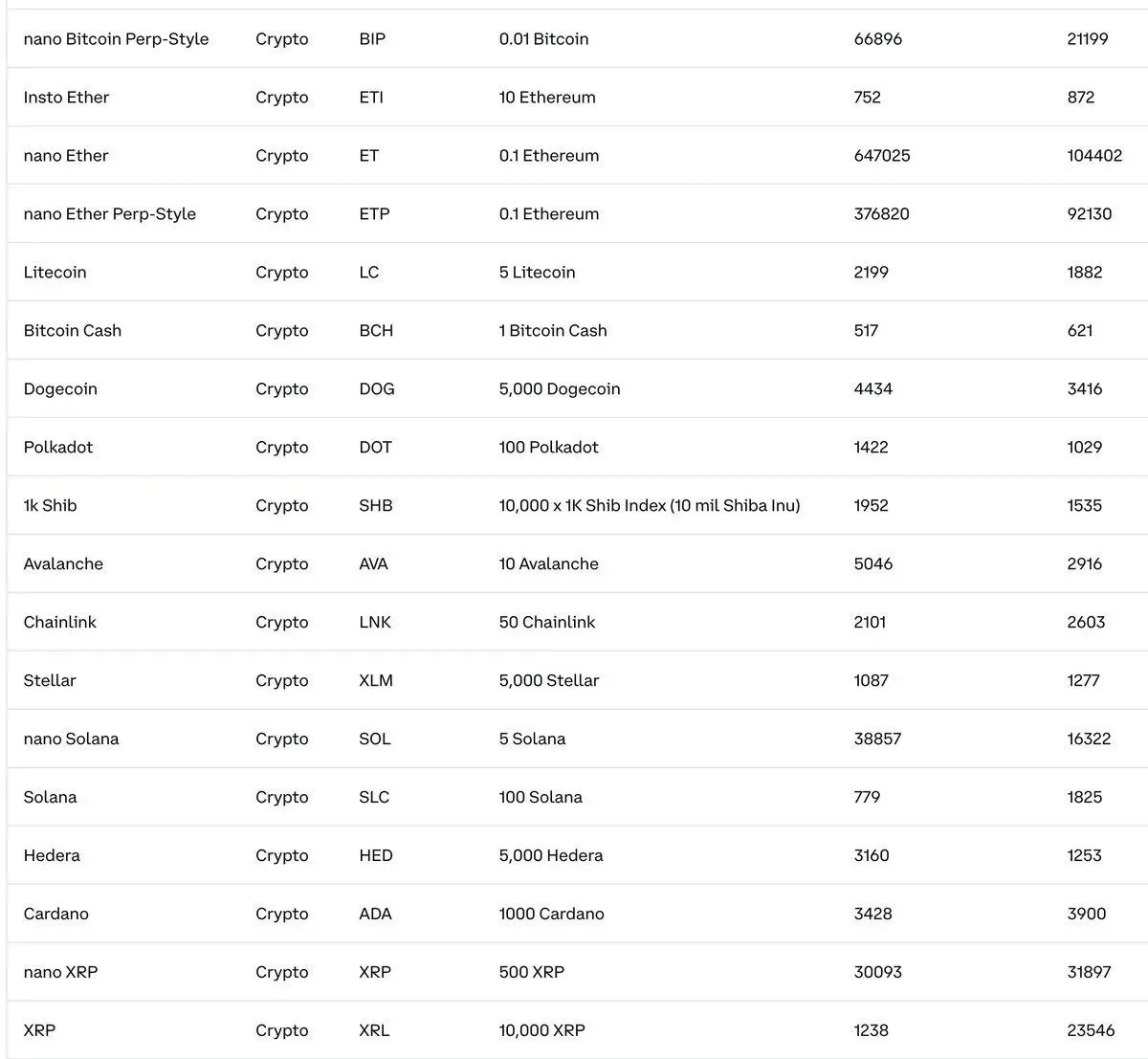

图:Coinbase 衍生品交易所上线超 6 个月的项目一览

潜在赢家包括:

- Coinbase

作为美国主要的衍生品合约市场运营方,若某竞争币期货在 Coinbase 连续交易 6 个月以上,即可满足上市条件。这可能使 Coinbase 成为竞争币 ETF 的“认证中心”。 - CFTC

未来哪些加密资产能进入 ETF,取决于其是否能在 CFTC 监管的期货市场上市。 - 主流竞争币项目

包括 Solana、XRP 等,已有望在新规出台后获准 ETF 上市。彭博分析师预计,相关审批可能在 9–10 月间完成。

同时,纳斯达克和纽交所也有望跟进,进一步扩大合规 ETF 的市场空间。